地震保険料控除

※本ページでは個人住民税における地震保険料控除の計算等について掲載しています。

所得税(確定申告)における地震保険料控除の計算等については、国税庁ホームページをご覧ください。

1 地震保険料控除の概要

納税者が、本人もしくは本人と生計を一にする配偶者その他の親族の有する家屋で、常時その居住の用に供するもの又はこれらの人の有する生活用動産の損害保険契約等に係る地震等損害部分の保険料や掛金を支払った場合には、一定の金額の所得控除を受けることができます。これを地震保険料控除といいます。

2 旧長期損害保険に係る経過措置

平成18年の税制改正で、平成19年分から損害保険料控除が廃止されました。

しかし、経過措置として以下の要件を満たす一定の長期損害保険契約等に係る損害保険料については、地震保険料控除の対象とすることができます。

(1)平成18年12月31日までに締結した契約(保険期間又は共済期間の始期が平成19年1月1日以後のものは除く)

(2)満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

(3)平成19年1月1日以後にその損害保険契約等の変更をしていないもの

3 地震保険料控除の金額

その年に支払った保険料の金額に応じて、次により計算した金額が控除額となります。

|

区分 |

年間の支払保険料の合計 |

控除額 |

|

(1)地震保険料 |

50,000円以下 |

支払金額÷2 |

|

50,000円超 |

25,000円 |

|

(2)旧長期損害保険料 |

5,000円以下 |

支払金額 |

|

5,000円超15,000円以下 |

支払金額÷2+2,500円 |

|

15,000円超 |

10,000円 |

|

(1)・(2)両方がある場合 |

|

(1)、(2)それぞれの方法で計算した

金額の合計額(最高25,000円) |

(注) 一の損害保険契約等又は一の長期損害保険契約等に基づき、地震保険料及び旧長期損害保険料の両方を支払っている場合には、納税者の選択により地震保険料又は旧長期損害保険料のいずれか一方の控除を受けることとなります。

4 居住の用に供する家屋の意義

居住の用に供する家屋については、次のことに留意してください。

(1) 居住の用と事業等の用とに併用している家屋は、居住の用に供している部分だけが居住の用に供する家屋に該当します。

(2) 次に掲げるようなもので居住の用に供する家屋と一体として居住の用に供していると認められるものは、居住の用に供する家屋に含まれます。

イ 門、塀又は物置、納屋その他の付属建物

ロ 電気、ガス、暖房又は冷房の設備その他の建物付属設備

5 地震保険料のうちに控除の対象とならないものが含まれている場合

居住用資産と事業用家屋、商品等とが一括して保険又は共済の目的とされている場合のように、居住用資産とそれ以外の資産とが含まれている場合には、その契約に基づいて支払われた地震保険料の金額のうち居住用資産に関するものだけが地震保険料の対象となります。

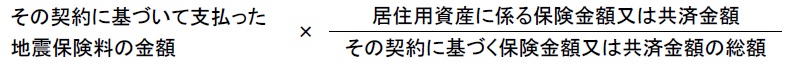

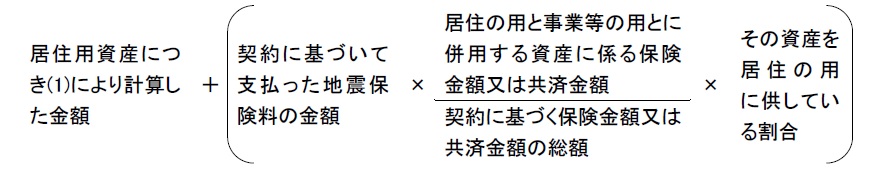

この場合、保険又は共済の目的とされた資産ごとの地震保険料が保険証券等に明確に区分表示されていないときは、次の算式により計算した金額を居住用資産に係る地震保険料の金額とします。

(1) 居住の用と事業等の用とに併用する資産が保険等の目的とされた資産に含まれていない場合

(2) 居住の用と事業等の用とに併用する資産が保険等の目的とされた資産に含まれている場合

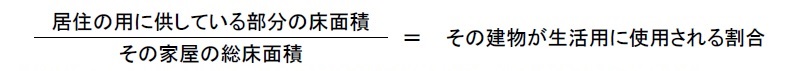

※店舗住宅のように居住の用に供している部分が一定のものについては、次の算式で計算した割合を居住の用に供している割合として差し支えありません。

割合が90%以上となるときは、建物全部を生活用として取り扱うことができます。

6 地震保険料控除を受けるための手続

地震保険料控除を受ける場合には、確定申告書に地震保険料控除に関する事項を記載するほか、 支払金額や控除を受けられることを証明する書類を確定申告書に添付するか、又は申告の際に提示してください。

ただし、年末調整で控除された場合はその必要がありません。

地震保険料控除の対象となる保険契約(国税庁ホームページ)